投资海外市场,有哪些标的可以考虑?| 多个QDII基金数据分析

投资为什么要放眼全球? 看看下图就一目了然。

这是过去十几年纳斯达克指数的月K线走势。

去年2022年回调了一年,下跌了33%,而今年截至到今天,已经涨了31%。

以前老司机曾经说过,对于纳指的每次回调都是买入的机会。老司机果诚不欺我也!

2016年的时候不少大V就在喊美股冲顶风险很大泡沫要破云云之类。再来看看我们那低估的沪深300。

最近十五年来的月K线。上涨的时光总是短暂的。如果十多年前山顶位置买的投资者,熬到现在也可能未解套。

怪不得网友们的吐槽

所以放眼全球,可选标的更为丰富,那投资标的就可以更为分散,篮子里的品种相关性就会越低,那么遭遇系统性风险的概率就越低。好比买了一揽子基于A股的基金,然后A股大盘崩了,覆巢之下无完卵,那一篮子的鸡蛋也碎了。而投资全球基金,就是把鸡蛋装到不同的篮子,甚至不同的车子里。

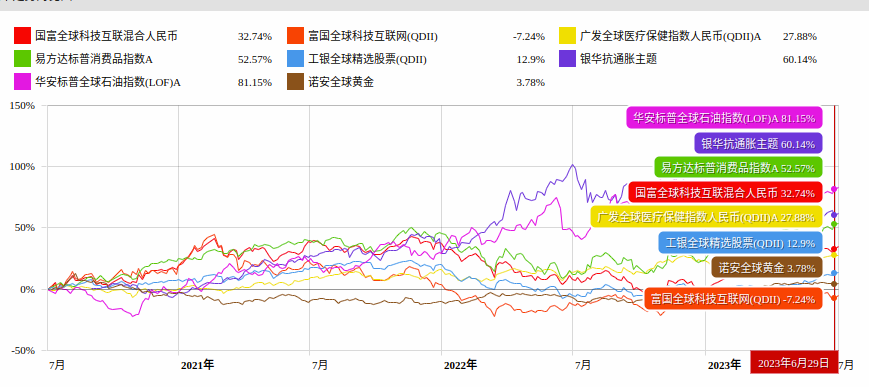

本期雪球老司基评测选出了8只全球市场主题基金,我们来对其进行评测,来看看各自的风格,哪一只的风格适合你。

本次评测的8个全球基金如下:

其中,易方达标普消费品,广发全球医疗保健,华安标普全球石油,诺安全球黄金这4个基金为跟踪指数型基金,主要考察基金经理对指数跟踪误差的控制能力。

工银全球精选股票,国富全球科技互联,富国全球科技互联,银华抗通胀主题主要考验基金经理的选股,择时能力。

同为投资标的为科技互联网的国富全球科技互联和富国全球科技互联,名字很像,只不过是两个基金公司发行的基金。不过它俩最近三年的收益率差距很大,国富全球科技互联(006373)最近三年的收益率为32%,而富国全球科技互联(100055)的最近三年的收益率却为-7%, 同为全球科技型股票基金,为何二者差距会有这么大呢?

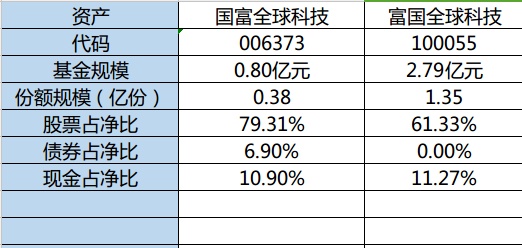

根据最新的季报信息,二者的规模与持仓比较如下:

二者都属于小规模基金,规模小于3个亿,而国富全球科技互联(006373)其基金规模更加低于一个亿。国富全球科技互联(006373)的持仓股票占比比富国全球科技互联(100055)要高近20%(79% vs 61%)

而对比一下二者的十大持仓股,黄色标注的为中概股(港股),富国全球科技(100055)十大持仓里有8个中概股。

这种情况下,很难躲过中概股的这一轮下跌的。

而最近2年的中概股走势你们也是有目共睹的。

就这样跌跌跌的走势,还想着赚钱? 能保本不亏已经算是人上人了。

因此富国全球科技(100055)在评测的这8个海外基金里面,最近3年的收益率是最低的。见最上面的近三年收益率图

而这两只海外QDII基金的规模有点小,尤其是国富全球科技互联(006373),当前规模只有8千万,遇到暴跌行情时会有赎回的流动性问题,且有触发低于规定规模(一般3千万)而清盘的风险。

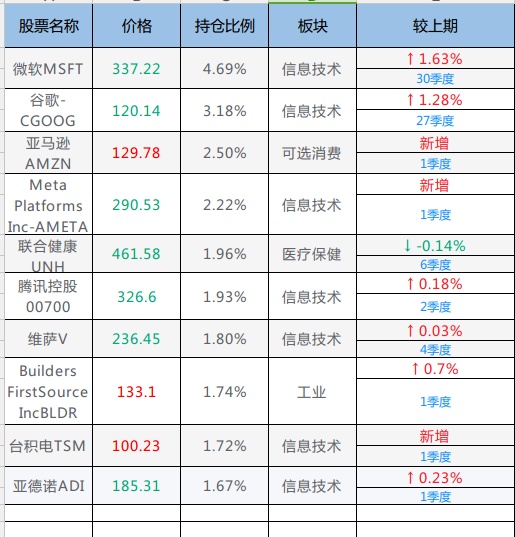

在这8只全球海外基金里,还有一只重仓科技互联网的基金,工银全球精选股票,目前该基金经理为林念。而且它的基金规模接近4个亿,比富国全球科技和国富全球科技互联的规模要大。

其十大持仓股:

工银全球精选股票

从上图可以看到该基金的十大持仓里基本囊括了微软谷歌META这种美国优秀互联网企业,也有国内腾讯,台积电这样的互联网,芯片龙头企业。

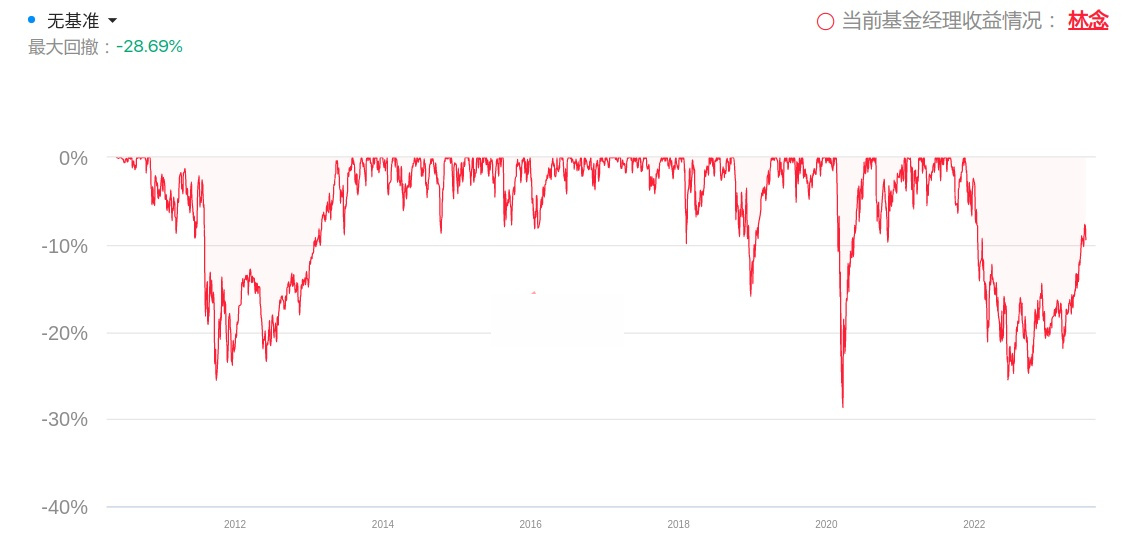

而该基金从成立到现在,该基金的累计收益率为200%,最大回撤为-28%, 回撤控制得相当不错。对于厌恶风险的朋友,又想投资互联网科技股的朋友可以考虑考虑此基金。

工银全球精选最大回撤

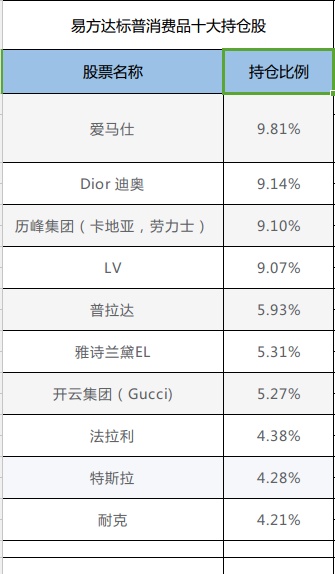

如果你想像买国内贵州茅台股票那样的消费品,来对标买入全球范围内类似茅台此类优秀的股票,那么买入跟踪全球的消费指数的基金----易方达标普消费品,是一个很不错的选择。

从它的跟踪标的来看,它的确如茅台一样,在国内看来,持有的都是些奢华的消费品。

易方达标普消费品十大持仓

国内百姓日常能买的,这里面也只有耐克了。。。。。

这些公司的奢侈品如茅台一样具有很高的溢价,为了维持品牌形象,它们的定价策略是不轻易走降价路线的,况且也不愁卖不出。

正如雪球上的主流投资理念,买股票就是买公司;买入易方达标普消费品QDII基金,等于一篮子买入了这些奢侈品公司,何不美哉?

如何选择适合我的QDII基金?

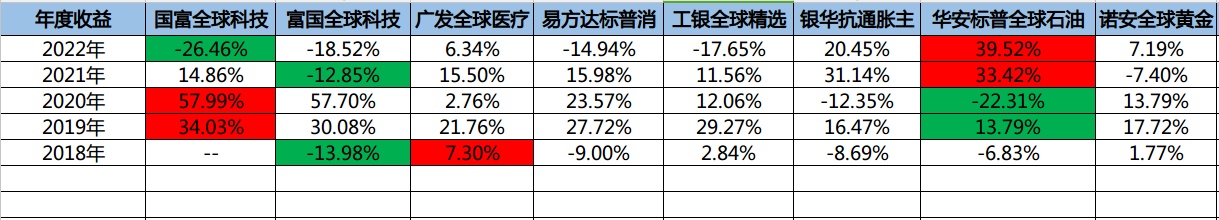

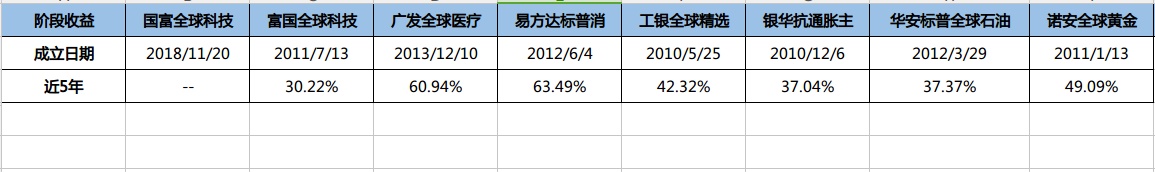

先看最近5年每年度的收益率以及近5年的收益率:

最近5年的年度收益率

5年累计收益

石油,黄金,抗通胀类的基金,属于周期性的品种,个人觉得是不能长持的,一旦在上涨周期的冲顶阶段迈入了,很可能就是要被套个几年了。如果一直持有会一直坐过山车;这类基金适合在周期底部开始买入;一般而言,底部要比顶部要好判断的多。有反弹了,可以继续持有,等待上涨周期的到来;而且不能买入过早,不然前期会比较煎熬,比较考验耐心。

而医疗和消费是可以长期持有并穿越牛熊的。从最近5年的广发全球医疗和易方达标普消费的每年收益率和近5年总收益率来看,绝大部分年份都不是涨幅最大的,但跌幅也不是最大的,波动不如其他几个科技,石油来的大,但累计收益却是最大的2个。这其实和股票交易的很像,每天上蹿下跳的,实际几年下来可能还是原地踏步甚至倒退。

广发全球医疗成立以来的业绩曲线

广发全球医疗

波动率和最大回撤都要比沪深300低,截止当前的累计收益率为141%,高于沪深300的56%,典型的长牛走势。

虽然石油类QDII具有强周期属性,但作为基金市场上场内外购买渠道里,直接对标全球原油的基金只有华安标普全球石油和广发石油指数,人气更高的华宝油气挂钩的则是上游油气开采的企业,和石油价格相关性比华安石油和广发石油要低不少。原来的银行渠道的可以直接购买的原油宝等高风险产品,因负油价事件已经被暂停了。

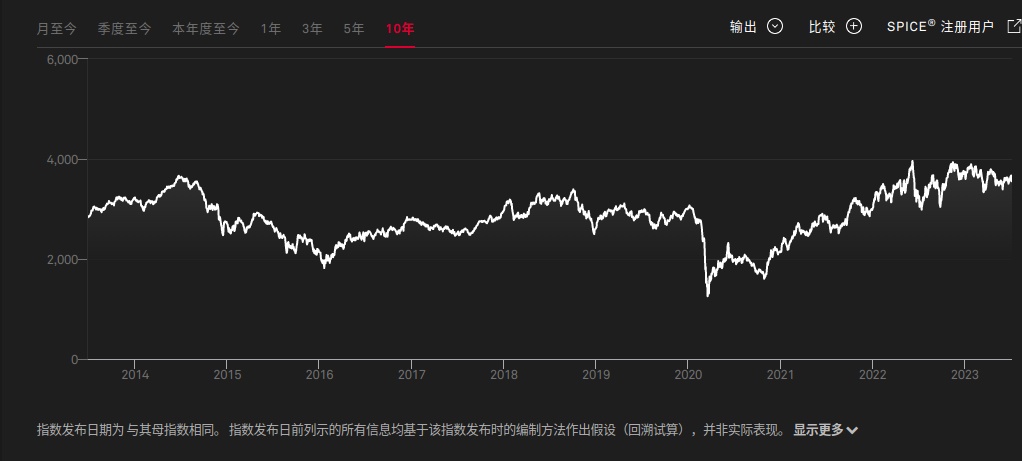

华安标普全球石油跟踪的石油指数为标普全球石油指数,其指数走势如下:

标普全球石油指数

从这近10年的走势图,2014-2015的高点在2022年中才被收复。

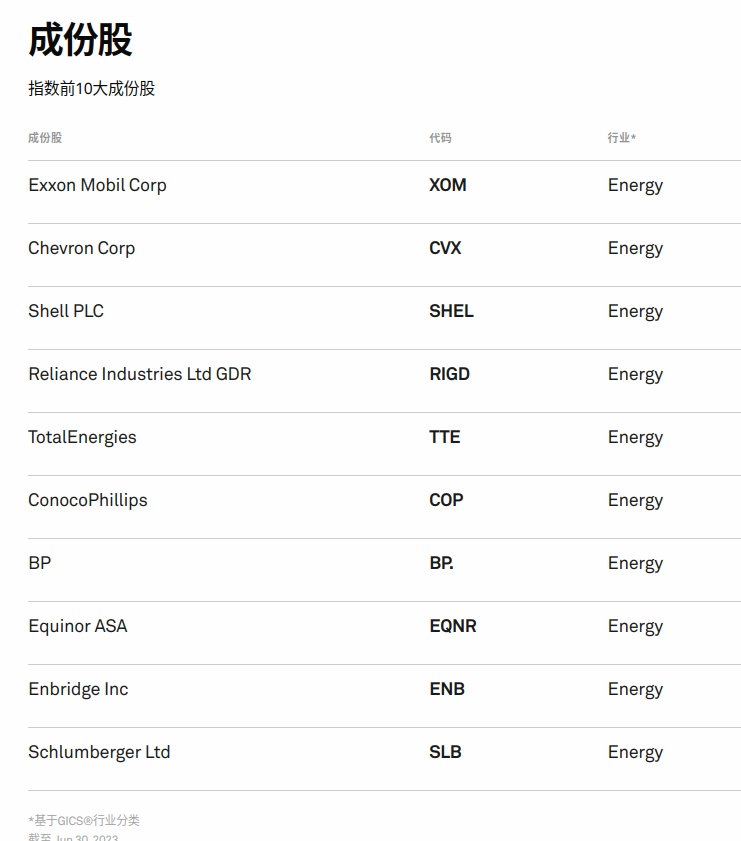

该指数的成分股为全球内石油巨头。

标普全球石油指数成分股

由于跟踪的是石油公司,而非石油本身,且分散买入这些石油公司,所以指数波动要比石油价格要小得多,但也是和油价呈现出强相关关系。

2020年5月的负油价事件,把该指数和跟踪它的华安标普全球石油砸了个大坑。但不会像石油期货交割那样亏完本金还要倒亏。毕竟基金持有的石油公司的资产,品牌等各类资源还在。

下图为华安标普全球石油160416场内的月K线图。

华安标普全球石油

所以华安标普全球石油这种QDII基金是普通投资者参与国际大宗商品最便捷,最简单的方式,没有换汇的繁琐和每年5W美刀的限制,不需要开通复杂的商品期货账户,只要有个雪球账户或支付宝账户就可以直接参与国际原油的交易当中了。

## 总结

在这8个全球QDII基金里,如果想参与到当下的chatGPT等AI科技浪潮中,看好AI继续引领全球经济,可以选择科技型QDII基金工银全球精选股票;

如果要长持稳妥能有够硬的抵御风险能力的QDII基金,那么可以选择易方达标普消费品和广发全球医疗保健;

如果对俄乌战事继续悲观,平时对国际时事战争比较关心,那么可以根据事件预测,适时埋伏华安标普全球石油和诺安全球黄金,做一波事件驱动的短线操作。

这是过去十几年纳斯达克指数的月K线走势。

去年2022年回调了一年,下跌了33%,而今年截至到今天,已经涨了31%。

以前老司机曾经说过,对于纳指的每次回调都是买入的机会。老司机果诚不欺我也!

2016年的时候不少大V就在喊美股冲顶风险很大泡沫要破云云之类。再来看看我们那低估的沪深300。

最近十五年来的月K线。上涨的时光总是短暂的。如果十多年前山顶位置买的投资者,熬到现在也可能未解套。

怪不得网友们的吐槽

所以放眼全球,可选标的更为丰富,那投资标的就可以更为分散,篮子里的品种相关性就会越低,那么遭遇系统性风险的概率就越低。好比买了一揽子基于A股的基金,然后A股大盘崩了,覆巢之下无完卵,那一篮子的鸡蛋也碎了。而投资全球基金,就是把鸡蛋装到不同的篮子,甚至不同的车子里。

本期雪球老司基评测选出了8只全球市场主题基金,我们来对其进行评测,来看看各自的风格,哪一只的风格适合你。

本次评测的8个全球基金如下:

其中,易方达标普消费品,广发全球医疗保健,华安标普全球石油,诺安全球黄金这4个基金为跟踪指数型基金,主要考察基金经理对指数跟踪误差的控制能力。

工银全球精选股票,国富全球科技互联,富国全球科技互联,银华抗通胀主题主要考验基金经理的选股,择时能力。

同为投资标的为科技互联网的国富全球科技互联和富国全球科技互联,名字很像,只不过是两个基金公司发行的基金。不过它俩最近三年的收益率差距很大,国富全球科技互联(006373)最近三年的收益率为32%,而富国全球科技互联(100055)的最近三年的收益率却为-7%, 同为全球科技型股票基金,为何二者差距会有这么大呢?

根据最新的季报信息,二者的规模与持仓比较如下:

二者都属于小规模基金,规模小于3个亿,而国富全球科技互联(006373)其基金规模更加低于一个亿。国富全球科技互联(006373)的持仓股票占比比富国全球科技互联(100055)要高近20%(79% vs 61%)

而对比一下二者的十大持仓股,黄色标注的为中概股(港股),富国全球科技(100055)十大持仓里有8个中概股。

这种情况下,很难躲过中概股的这一轮下跌的。

而最近2年的中概股走势你们也是有目共睹的。

就这样跌跌跌的走势,还想着赚钱? 能保本不亏已经算是人上人了。

因此富国全球科技(100055)在评测的这8个海外基金里面,最近3年的收益率是最低的。见最上面的近三年收益率图

而这两只海外QDII基金的规模有点小,尤其是国富全球科技互联(006373),当前规模只有8千万,遇到暴跌行情时会有赎回的流动性问题,且有触发低于规定规模(一般3千万)而清盘的风险。

在这8只全球海外基金里,还有一只重仓科技互联网的基金,工银全球精选股票,目前该基金经理为林念。而且它的基金规模接近4个亿,比富国全球科技和国富全球科技互联的规模要大。

其十大持仓股:

工银全球精选股票

从上图可以看到该基金的十大持仓里基本囊括了微软谷歌META这种美国优秀互联网企业,也有国内腾讯,台积电这样的互联网,芯片龙头企业。

而该基金从成立到现在,该基金的累计收益率为200%,最大回撤为-28%, 回撤控制得相当不错。对于厌恶风险的朋友,又想投资互联网科技股的朋友可以考虑考虑此基金。

工银全球精选最大回撤

如果你想像买国内贵州茅台股票那样的消费品,来对标买入全球范围内类似茅台此类优秀的股票,那么买入跟踪全球的消费指数的基金----易方达标普消费品,是一个很不错的选择。

从它的跟踪标的来看,它的确如茅台一样,在国内看来,持有的都是些奢华的消费品。

易方达标普消费品十大持仓

国内百姓日常能买的,这里面也只有耐克了。。。。。

这些公司的奢侈品如茅台一样具有很高的溢价,为了维持品牌形象,它们的定价策略是不轻易走降价路线的,况且也不愁卖不出。

正如雪球上的主流投资理念,买股票就是买公司;买入易方达标普消费品QDII基金,等于一篮子买入了这些奢侈品公司,何不美哉?

如何选择适合我的QDII基金?

先看最近5年每年度的收益率以及近5年的收益率:

最近5年的年度收益率

5年累计收益

石油,黄金,抗通胀类的基金,属于周期性的品种,个人觉得是不能长持的,一旦在上涨周期的冲顶阶段迈入了,很可能就是要被套个几年了。如果一直持有会一直坐过山车;这类基金适合在周期底部开始买入;一般而言,底部要比顶部要好判断的多。有反弹了,可以继续持有,等待上涨周期的到来;而且不能买入过早,不然前期会比较煎熬,比较考验耐心。

而医疗和消费是可以长期持有并穿越牛熊的。从最近5年的广发全球医疗和易方达标普消费的每年收益率和近5年总收益率来看,绝大部分年份都不是涨幅最大的,但跌幅也不是最大的,波动不如其他几个科技,石油来的大,但累计收益却是最大的2个。这其实和股票交易的很像,每天上蹿下跳的,实际几年下来可能还是原地踏步甚至倒退。

广发全球医疗成立以来的业绩曲线

广发全球医疗

波动率和最大回撤都要比沪深300低,截止当前的累计收益率为141%,高于沪深300的56%,典型的长牛走势。

虽然石油类QDII具有强周期属性,但作为基金市场上场内外购买渠道里,直接对标全球原油的基金只有华安标普全球石油和广发石油指数,人气更高的华宝油气挂钩的则是上游油气开采的企业,和石油价格相关性比华安石油和广发石油要低不少。原来的银行渠道的可以直接购买的原油宝等高风险产品,因负油价事件已经被暂停了。

华安标普全球石油跟踪的石油指数为标普全球石油指数,其指数走势如下:

标普全球石油指数

从这近10年的走势图,2014-2015的高点在2022年中才被收复。

该指数的成分股为全球内石油巨头。

标普全球石油指数成分股

由于跟踪的是石油公司,而非石油本身,且分散买入这些石油公司,所以指数波动要比石油价格要小得多,但也是和油价呈现出强相关关系。

2020年5月的负油价事件,把该指数和跟踪它的华安标普全球石油砸了个大坑。但不会像石油期货交割那样亏完本金还要倒亏。毕竟基金持有的石油公司的资产,品牌等各类资源还在。

下图为华安标普全球石油160416场内的月K线图。

华安标普全球石油

所以华安标普全球石油这种QDII基金是普通投资者参与国际大宗商品最便捷,最简单的方式,没有换汇的繁琐和每年5W美刀的限制,不需要开通复杂的商品期货账户,只要有个雪球账户或支付宝账户就可以直接参与国际原油的交易当中了。

## 总结

在这8个全球QDII基金里,如果想参与到当下的chatGPT等AI科技浪潮中,看好AI继续引领全球经济,可以选择科技型QDII基金工银全球精选股票;

如果要长持稳妥能有够硬的抵御风险能力的QDII基金,那么可以选择易方达标普消费品和广发全球医疗保健;

如果对俄乌战事继续悲观,平时对国际时事战争比较关心,那么可以根据事件预测,适时埋伏华安标普全球石油和诺安全球黄金,做一波事件驱动的短线操作。