可转债python

获取所有可转债日线数据 日K数据 溢价率

股票 • 李魔佛 发表了文章 • 0 个评论 • 3265 次浏览 • 2022-01-24 17:46

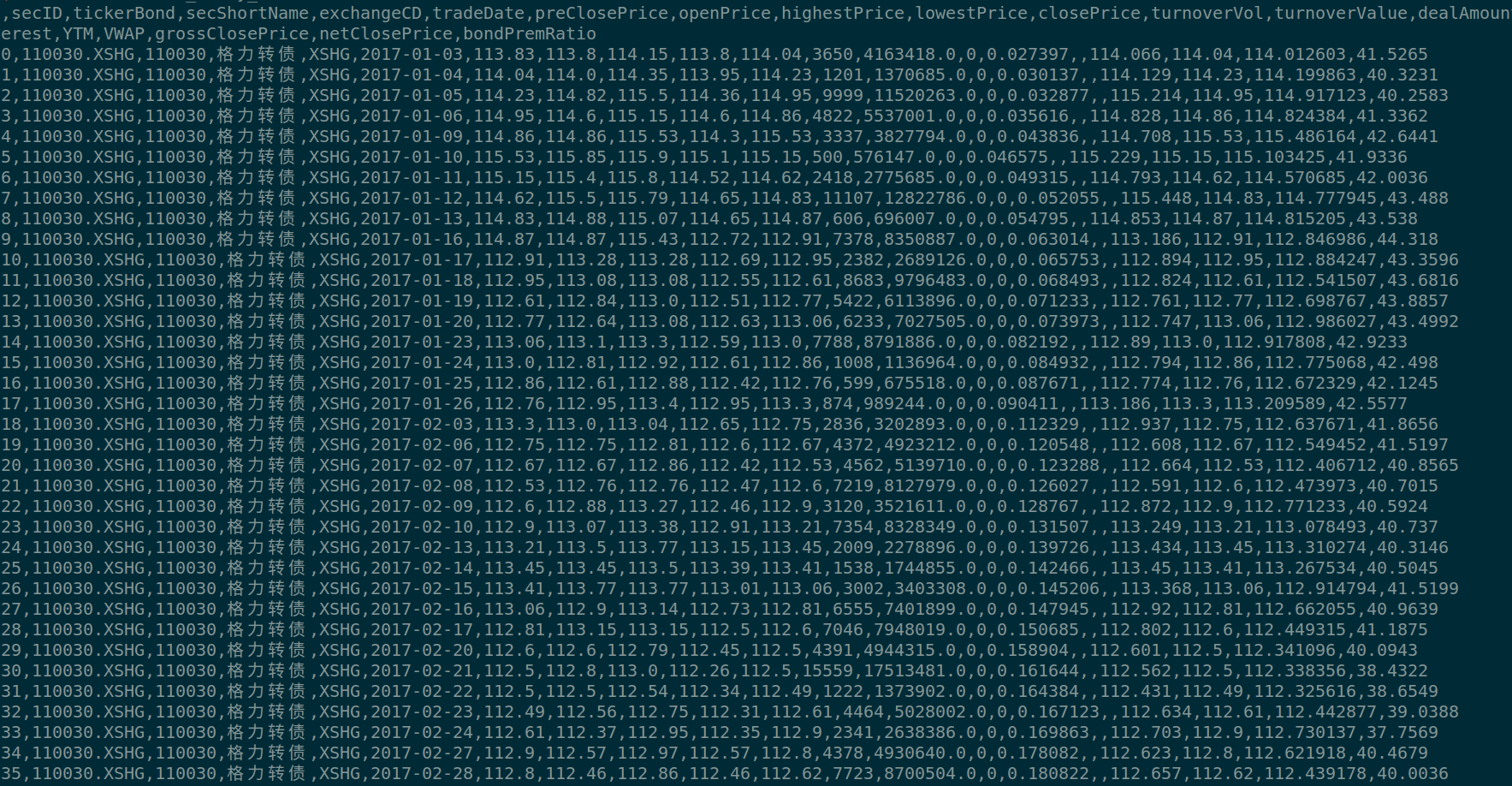

数据格式如下:

除了正常的 开盘,收盘,最高,最低,成交量,换手率等,还加入了溢价率。

数据过于久远的就没有导出来,时间跨度从2017年1月开始,到当前2022-01-21的所有日线数据都有。

存储格式为csv。

可以直接使用pandas导入:

import pandas as pd

df = pd.read_csv('可转债日线数据.csv')

数据获取方式:

扫码关注公众号,后台回复: 可转债日线数据 查看全部

除了正常的 开盘,收盘,最高,最低,成交量,换手率等,还加入了溢价率。

数据过于久远的就没有导出来,时间跨度从2017年1月开始,到当前2022-01-21的所有日线数据都有。

存储格式为csv。

可以直接使用pandas导入:

import pandas as pd

df = pd.read_csv('可转债日线数据.csv')

数据获取方式:

扫码关注公众号,后台回复: 可转债日线数据 查看全部

可转债投资体系

股票 • 李魔佛 发表了文章 • 1 个评论 • 2974 次浏览 • 2021-03-23 16:23

可转债投资体系

今天总结以前这段时间的经验,形成自己的一套可转债投资体系。

1. 买入价位决定成败。

在买入的那一刻,就可以知道这边买卖的胜算。不能买价格超过110以上的转债,切记。不要看标的,再好的标的,价格不美丽,买入也让自己陷入被动。不要说好公司的转债可以放宽买贵的,如果觉得是好公司,直接买正股。

2. 如果没有可以买的标的,一定要有耐心。 时刻未到而已。

2020年10月到12月,妖债横行,是个转债都被随便拉,无视正股涨跌,有些转债还涨破天际,一天100%+的涨幅。 把整体水位拉伸到一个120+的水平。 但是,这又如何? 2021年1月底,新债上市一只,破发一只。 最终满地90多元的转债,而且不断有跌破面值,跌破80多的。

记得当时自己的心态是贪心! 因为瞄定了鸿达转债,广汇转债,亚药转债,搜特转债,以为80多的转债要往70多,60多下移,事后看,当时没有及时大力加仓,错过了一个好价位。

所以设定的规则:跌破5元加仓一格,波动可以在-1到+1之间,也就是94-96之间加仓,89-91之间加仓,如此类推。

3. 110元以下,不能频繁做卖出操作

这个位置110以下卖出,会失去心理优势位置。比如90买的,105卖出,然后涨到115,跌到109,这个时候会有一种冲动要买回来,因为心理上怕后续涨到115或更高后的卖飞心态。 110以下尽量忍住不动。 130以后可以分批卖。所以这里要保证,100面值以下要尽量多买,不能经常做T把筹码给出掉了,失去心理优势价位。 因为如果你90卖的,95卖出,然后涨到98,这个时候你反而不会买,心理是想着它跌回到95以下才买入。从而造成后续该转债一飞冲天而你已经失去仓位了。

上面规则适合上班族,无时间看盘者。

如果有时间看盘,那么可以使用部分仓位进行市场风格的参与博弈。当然这部分是高波动部分,一般人不建议操作。

查看全部

今天总结以前这段时间的经验,形成自己的一套可转债投资体系。

1. 买入价位决定成败。

在买入的那一刻,就可以知道这边买卖的胜算。不能买价格超过110以上的转债,切记。不要看标的,再好的标的,价格不美丽,买入也让自己陷入被动。不要说好公司的转债可以放宽买贵的,如果觉得是好公司,直接买正股。

2. 如果没有可以买的标的,一定要有耐心。 时刻未到而已。

2020年10月到12月,妖债横行,是个转债都被随便拉,无视正股涨跌,有些转债还涨破天际,一天100%+的涨幅。 把整体水位拉伸到一个120+的水平。 但是,这又如何? 2021年1月底,新债上市一只,破发一只。 最终满地90多元的转债,而且不断有跌破面值,跌破80多的。

记得当时自己的心态是贪心! 因为瞄定了鸿达转债,广汇转债,亚药转债,搜特转债,以为80多的转债要往70多,60多下移,事后看,当时没有及时大力加仓,错过了一个好价位。

所以设定的规则:跌破5元加仓一格,波动可以在-1到+1之间,也就是94-96之间加仓,89-91之间加仓,如此类推。

3. 110元以下,不能频繁做卖出操作

这个位置110以下卖出,会失去心理优势位置。比如90买的,105卖出,然后涨到115,跌到109,这个时候会有一种冲动要买回来,因为心理上怕后续涨到115或更高后的卖飞心态。 110以下尽量忍住不动。 130以后可以分批卖。所以这里要保证,100面值以下要尽量多买,不能经常做T把筹码给出掉了,失去心理优势价位。 因为如果你90卖的,95卖出,然后涨到98,这个时候你反而不会买,心理是想着它跌回到95以下才买入。从而造成后续该转债一飞冲天而你已经失去仓位了。

上面规则适合上班族,无时间看盘者。

如果有时间看盘,那么可以使用部分仓位进行市场风格的参与博弈。当然这部分是高波动部分,一般人不建议操作。

查看全部

可转债投资体系

今天总结以前这段时间的经验,形成自己的一套可转债投资体系。

1. 买入价位决定成败。

在买入的那一刻,就可以知道这边买卖的胜算。不能买价格超过110以上的转债,切记。不要看标的,再好的标的,价格不美丽,买入也让自己陷入被动。不要说好公司的转债可以放宽买贵的,如果觉得是好公司,直接买正股。

2. 如果没有可以买的标的,一定要有耐心。 时刻未到而已。

2020年10月到12月,妖债横行,是个转债都被随便拉,无视正股涨跌,有些转债还涨破天际,一天100%+的涨幅。 把整体水位拉伸到一个120+的水平。 但是,这又如何? 2021年1月底,新债上市一只,破发一只。 最终满地90多元的转债,而且不断有跌破面值,跌破80多的。

记得当时自己的心态是贪心! 因为瞄定了鸿达转债,广汇转债,亚药转债,搜特转债,以为80多的转债要往70多,60多下移,事后看,当时没有及时大力加仓,错过了一个好价位。

所以设定的规则:跌破5元加仓一格,波动可以在-1到+1之间,也就是94-96之间加仓,89-91之间加仓,如此类推。

3. 110元以下,不能频繁做卖出操作

这个位置110以下卖出,会失去心理优势位置。比如90买的,105卖出,然后涨到115,跌到109,这个时候会有一种冲动要买回来,因为心理上怕后续涨到115或更高后的卖飞心态。 110以下尽量忍住不动。 130以后可以分批卖。所以这里要保证,100面值以下要尽量多买,不能经常做T把筹码给出掉了,失去心理优势价位。 因为如果你90卖的,95卖出,然后涨到98,这个时候你反而不会买,心理是想着它跌回到95以下才买入。从而造成后续该转债一飞冲天而你已经失去仓位了。

上面规则适合上班族,无时间看盘者。

如果有时间看盘,那么可以使用部分仓位进行市场风格的参与博弈。当然这部分是高波动部分,一般人不建议操作。

获取所有可转债日线数据 日K数据 溢价率

股票 • 李魔佛 发表了文章 • 0 个评论 • 3265 次浏览 • 2022-01-24 17:46

数据格式如下:

除了正常的 开盘,收盘,最高,最低,成交量,换手率等,还加入了溢价率。

数据过于久远的就没有导出来,时间跨度从2017年1月开始,到当前2022-01-21的所有日线数据都有。

存储格式为csv。

可以直接使用pandas导入:

import pandas as pd

df = pd.read_csv('可转债日线数据.csv')

数据获取方式:

扫码关注公众号,后台回复: 可转债日线数据 查看全部

除了正常的 开盘,收盘,最高,最低,成交量,换手率等,还加入了溢价率。

数据过于久远的就没有导出来,时间跨度从2017年1月开始,到当前2022-01-21的所有日线数据都有。

存储格式为csv。

可以直接使用pandas导入:

import pandas as pd

df = pd.read_csv('可转债日线数据.csv')

数据获取方式:

扫码关注公众号,后台回复: 可转债日线数据 查看全部

可转债投资体系

股票 • 李魔佛 发表了文章 • 1 个评论 • 2974 次浏览 • 2021-03-23 16:23

可转债投资体系

今天总结以前这段时间的经验,形成自己的一套可转债投资体系。

1. 买入价位决定成败。

在买入的那一刻,就可以知道这边买卖的胜算。不能买价格超过110以上的转债,切记。不要看标的,再好的标的,价格不美丽,买入也让自己陷入被动。不要说好公司的转债可以放宽买贵的,如果觉得是好公司,直接买正股。

2. 如果没有可以买的标的,一定要有耐心。 时刻未到而已。

2020年10月到12月,妖债横行,是个转债都被随便拉,无视正股涨跌,有些转债还涨破天际,一天100%+的涨幅。 把整体水位拉伸到一个120+的水平。 但是,这又如何? 2021年1月底,新债上市一只,破发一只。 最终满地90多元的转债,而且不断有跌破面值,跌破80多的。

记得当时自己的心态是贪心! 因为瞄定了鸿达转债,广汇转债,亚药转债,搜特转债,以为80多的转债要往70多,60多下移,事后看,当时没有及时大力加仓,错过了一个好价位。

所以设定的规则:跌破5元加仓一格,波动可以在-1到+1之间,也就是94-96之间加仓,89-91之间加仓,如此类推。

3. 110元以下,不能频繁做卖出操作

这个位置110以下卖出,会失去心理优势位置。比如90买的,105卖出,然后涨到115,跌到109,这个时候会有一种冲动要买回来,因为心理上怕后续涨到115或更高后的卖飞心态。 110以下尽量忍住不动。 130以后可以分批卖。所以这里要保证,100面值以下要尽量多买,不能经常做T把筹码给出掉了,失去心理优势价位。 因为如果你90卖的,95卖出,然后涨到98,这个时候你反而不会买,心理是想着它跌回到95以下才买入。从而造成后续该转债一飞冲天而你已经失去仓位了。

上面规则适合上班族,无时间看盘者。

如果有时间看盘,那么可以使用部分仓位进行市场风格的参与博弈。当然这部分是高波动部分,一般人不建议操作。

查看全部

今天总结以前这段时间的经验,形成自己的一套可转债投资体系。

1. 买入价位决定成败。

在买入的那一刻,就可以知道这边买卖的胜算。不能买价格超过110以上的转债,切记。不要看标的,再好的标的,价格不美丽,买入也让自己陷入被动。不要说好公司的转债可以放宽买贵的,如果觉得是好公司,直接买正股。

2. 如果没有可以买的标的,一定要有耐心。 时刻未到而已。

2020年10月到12月,妖债横行,是个转债都被随便拉,无视正股涨跌,有些转债还涨破天际,一天100%+的涨幅。 把整体水位拉伸到一个120+的水平。 但是,这又如何? 2021年1月底,新债上市一只,破发一只。 最终满地90多元的转债,而且不断有跌破面值,跌破80多的。

记得当时自己的心态是贪心! 因为瞄定了鸿达转债,广汇转债,亚药转债,搜特转债,以为80多的转债要往70多,60多下移,事后看,当时没有及时大力加仓,错过了一个好价位。

所以设定的规则:跌破5元加仓一格,波动可以在-1到+1之间,也就是94-96之间加仓,89-91之间加仓,如此类推。

3. 110元以下,不能频繁做卖出操作

这个位置110以下卖出,会失去心理优势位置。比如90买的,105卖出,然后涨到115,跌到109,这个时候会有一种冲动要买回来,因为心理上怕后续涨到115或更高后的卖飞心态。 110以下尽量忍住不动。 130以后可以分批卖。所以这里要保证,100面值以下要尽量多买,不能经常做T把筹码给出掉了,失去心理优势价位。 因为如果你90卖的,95卖出,然后涨到98,这个时候你反而不会买,心理是想着它跌回到95以下才买入。从而造成后续该转债一飞冲天而你已经失去仓位了。

上面规则适合上班族,无时间看盘者。

如果有时间看盘,那么可以使用部分仓位进行市场风格的参与博弈。当然这部分是高波动部分,一般人不建议操作。

查看全部

可转债投资体系

今天总结以前这段时间的经验,形成自己的一套可转债投资体系。

1. 买入价位决定成败。

在买入的那一刻,就可以知道这边买卖的胜算。不能买价格超过110以上的转债,切记。不要看标的,再好的标的,价格不美丽,买入也让自己陷入被动。不要说好公司的转债可以放宽买贵的,如果觉得是好公司,直接买正股。

2. 如果没有可以买的标的,一定要有耐心。 时刻未到而已。

2020年10月到12月,妖债横行,是个转债都被随便拉,无视正股涨跌,有些转债还涨破天际,一天100%+的涨幅。 把整体水位拉伸到一个120+的水平。 但是,这又如何? 2021年1月底,新债上市一只,破发一只。 最终满地90多元的转债,而且不断有跌破面值,跌破80多的。

记得当时自己的心态是贪心! 因为瞄定了鸿达转债,广汇转债,亚药转债,搜特转债,以为80多的转债要往70多,60多下移,事后看,当时没有及时大力加仓,错过了一个好价位。

所以设定的规则:跌破5元加仓一格,波动可以在-1到+1之间,也就是94-96之间加仓,89-91之间加仓,如此类推。

3. 110元以下,不能频繁做卖出操作

这个位置110以下卖出,会失去心理优势位置。比如90买的,105卖出,然后涨到115,跌到109,这个时候会有一种冲动要买回来,因为心理上怕后续涨到115或更高后的卖飞心态。 110以下尽量忍住不动。 130以后可以分批卖。所以这里要保证,100面值以下要尽量多买,不能经常做T把筹码给出掉了,失去心理优势价位。 因为如果你90卖的,95卖出,然后涨到98,这个时候你反而不会买,心理是想着它跌回到95以下才买入。从而造成后续该转债一飞冲天而你已经失去仓位了。

上面规则适合上班族,无时间看盘者。

如果有时间看盘,那么可以使用部分仓位进行市场风格的参与博弈。当然这部分是高波动部分,一般人不建议操作。