在2015年山顶5178点 开始定投所有大A股票 结果会是怎样?

对于定投,一般人印象是,如果你最终结果是亏损的,那么原因就是:耐心不够,跌的时候不够定力,不敢继续加仓。

而事实真的是这样吗?

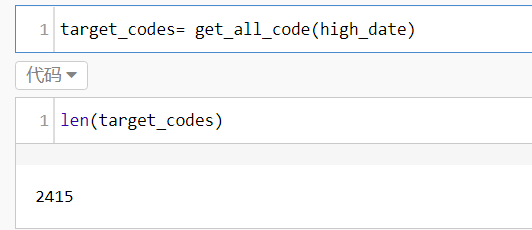

笔者使用2015年6月12日上一轮全面牛市的高点5178点,作为定投的起始点。而定投标的股票为大A所有股票。

股票池为2015年6月12日没有停牌的股票,共 2415 只。使用的量化平台是优矿。

(没错,以前股票数就才两千多只,这几年股票数接近翻倍了)

部分股票样本数据

接着从2015年6月12日开始定投,这里笔者按照一个月定投一次,也就是22个交易日定投一次。

每次定投金额10000元。定投到2021年3月28日。

如果定投当天遇到股票停牌,则顺势延续到复牌后继续定投。

这里定投采用净值法定投,为的是让数据更加准确。因为如果按照实际定投股票,10000元的金额可能连1手的茅台也买不进去,这里计算买入的份额为=10000元/股票股价, 比如茅台的股价是2000元,那么这里买入的份额就是5股,并没按照实际股票的1手来算。这样计算得到结果更加精准。

python计算代码如下:

最终得到的数据保存在stock_profit_list变量里面。在计算过程也记录里每一个股票当前一期定投阶段的阶段收益率,组合成一个列表。

为的是倒后镜看看,曾经的历史定投收益率,也可以看看曾经的历史定投收益率的最大值。便于和现在最后一期收益率的对比。

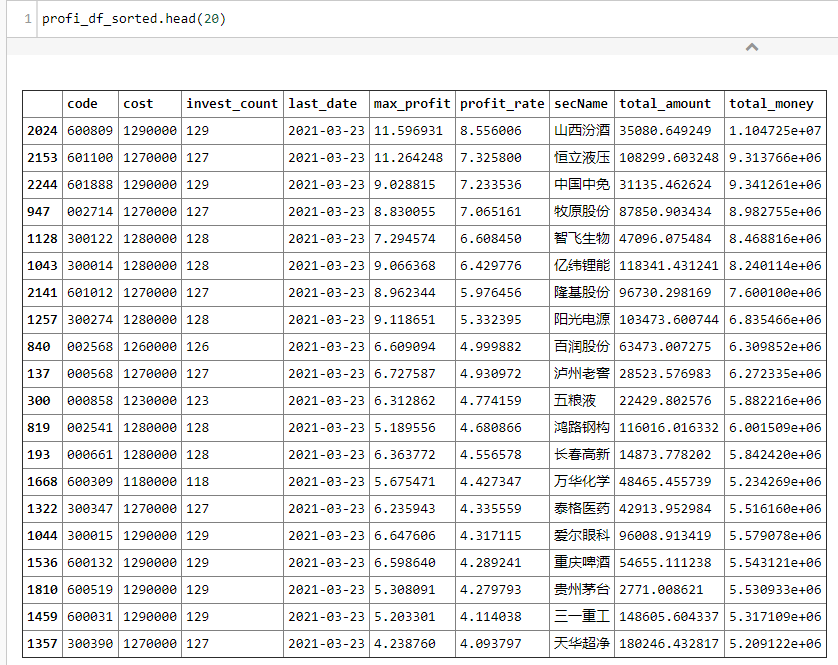

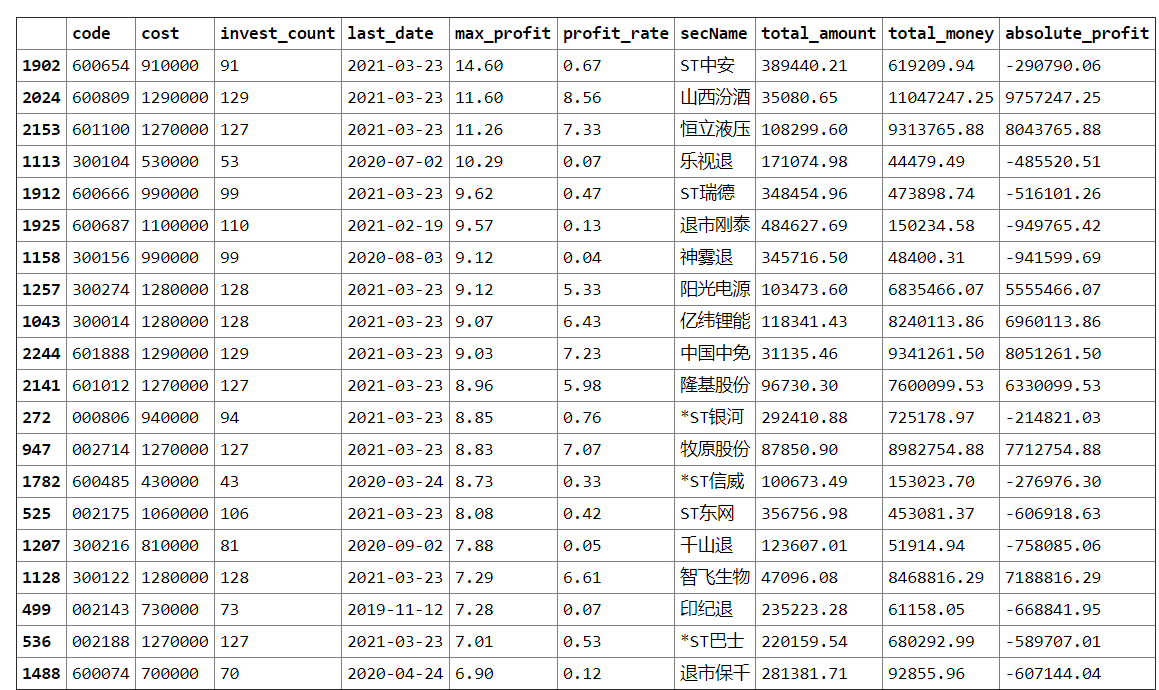

得到数据按照profit_rate收益率排个序:

得到下面的数据:

上面的股票熟悉不?基本都是年初那一批基金ikun们的抱团股。

定投收益率最高的是山西汾酒,收益率达到8.56,即856%,从股灾高点定投下来,到现在2021年3月28日,收益率是8倍!

其月K线如下:

牛气冲天的5年十倍股,股灾时山西汾酒的股价徘徊在21-26之间左右。如果股灾的时候采用一把梭,收益率是336/26=12.9 倍。

而采用定投方式的收益率也不差,8.56倍。

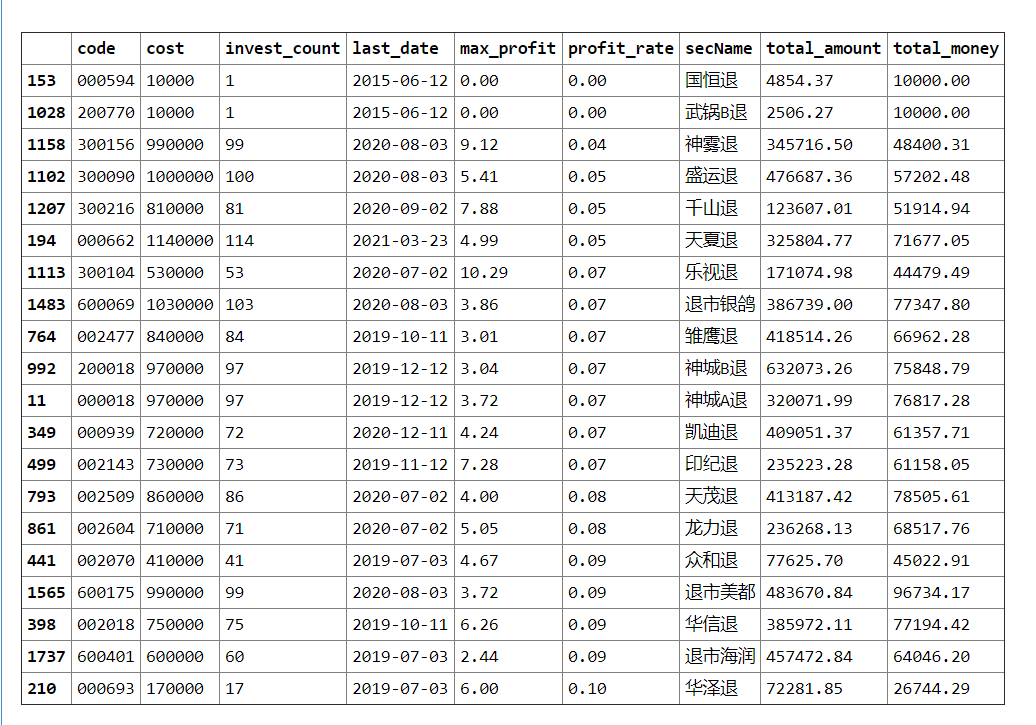

再继续看看定投收益排在倒数的

真是好家伙,亏得底裤都不见了。清一色的退市股,定投收益率基本在0.1以下,意味着投资了100元,最后就剩10元以下。

在前面计算的时候,特意加了一个数据列,定投期数和定投停止日期,也就是股票退市或者停牌导致无法交易的日子。

invest_count为定投期数,定投一次此值加1. last_date 为最后一个交易日期。倒数第一个国恒退,只交易1期,7月10日退市,等不来第2期的定投,不过也好,这样子只也不至于越陷越深。

国恒退日K

total_money 列是投资得到总金额,cost是投入的成本。投资期数越多,随着股价上涨,该金额会越高,而股价不断下跌,则该金额会越来越少。所以遇到国恒退这种股票,当期只投了10000元就无法继续投下去,还是运气比较好的。类似于止损操作了。

toal_money减去cost得到的是绝对收益。之前因为没有加这一列,可以通过以下公式计算得到:

按绝对收益计算,最多的还是前面那20位个股,赚最多的山西汾酒,129W的定投金额,盈利金额达到900W。

同样倒序排一下,绝对亏损最多的,肯定也是定投期数较多的。

[图片]

亏损最多的天夏退,目前还没有完全退市,定投了114期,总亏损金额达到100W,定投总金额是110W。额,只剩10W。

它的月K线是这样的。其跌到4元多的时候还放量了,可能一堆人冲进去抄底了,然后按亏损幅度,4元跌到0.22元,亏损幅度也是94.5%,这个亏损幅度其实和在山顶29元站岗的亏损率其实没什么区别了。高手死于抄底,呵呵。

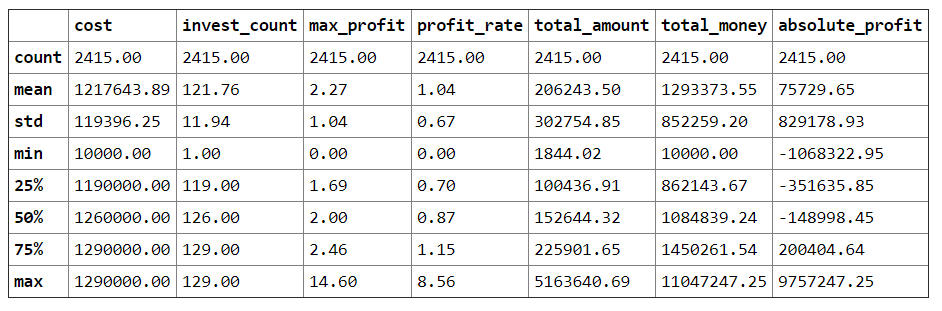

接着看看上面所有股票的定投的平均收益率:

得到的收益率的平均值为:1.043,减去本金1,收益为1.043-1=0.043,也就是4.3%个点。

换句话说,如果在股票高点5178点定投全市场股票,5年多来的最后收益率为4.3%.

中位数是0.87-1=-0.13,= -13%,中位数是亏损13%,定投金额约126W,亏损金额为14W。

看到这里,笔者想要表述的是,即使是定投也需要挑选一个好标的股票或者基金,也就是择股择时能力。

如果在一个垃圾股或者基金上定投,只会让你越陷越深,亏损越来越多。假如你在定投康得新或者乐视,定投了100期,投入了不少的金额和时间,突然暴雷,然后ST,那么你会继续定投下去吗?

另外,定投也需要一定的择时能力,比如在前春节前,基金抱团股热度不减,对于大部分没有择股能力的人来说,当时是应该止盈离场的。当然,如果倒后镜看,如果有能力抓取上面的大牛股,也不一定能够把上面的8倍收益落袋而安。

上面数据有一列max_profit,total_money/cost, 也就是定投期间,获得的最大收益率。按此列排序:

在定投期间,最大收益率的是ST中安,最大收益率是14.6-1=13.6倍。最后到这个月最终定投收益率是0.67,亏损状态,0.67-1=-0.37,亏损为-37%,绝对收益absolute_profit为-29W.

排在第4是是乐视退,定投期间最大收益max_profit达到10倍,最后如果坚持定投,是亏损93%的。

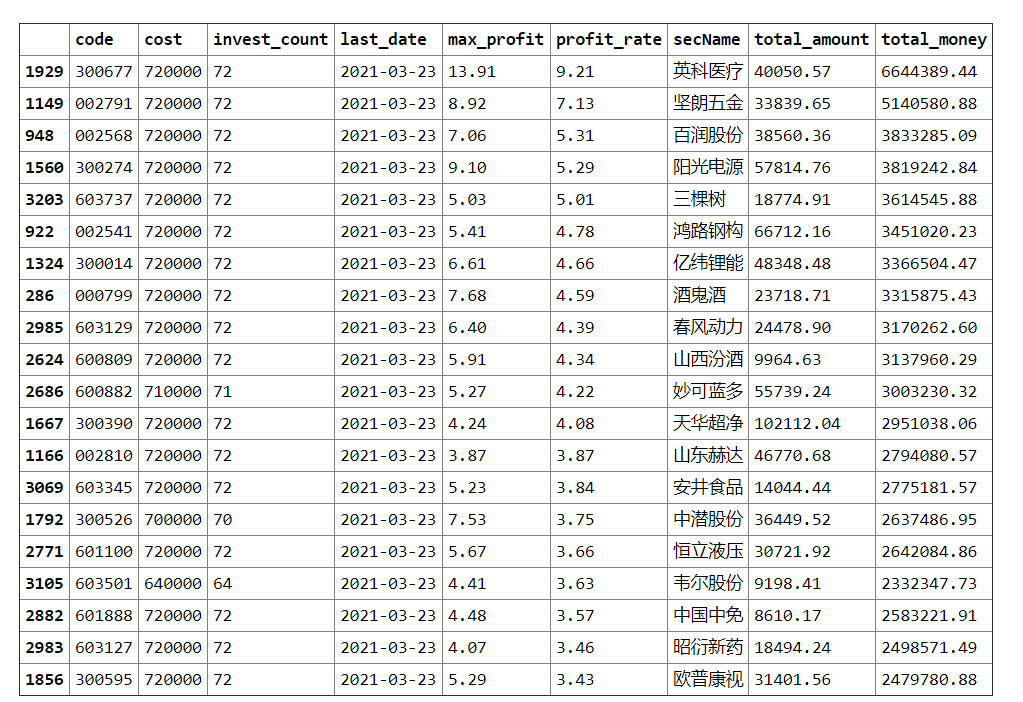

如果把定投时间放在2018年1月12日,那么得到的定投收益率排名前20名是这样的:

得到不一样的前20排名,定投收益率最高的是英科医疗,疫情手套涨了10倍的大牛股。而山西汾酒跌到第10,并且收益率也只有4倍左右。而茅台也没出现在前20的榜单上。

不同的定投时间,得到的是不一样的结果。当然择股能力强的大神,就不屑定投而采用一把梭了,大神向往的是英科医疗的一年十倍,而不是十年十倍(大V组合抱团,抱团基金的组合)。

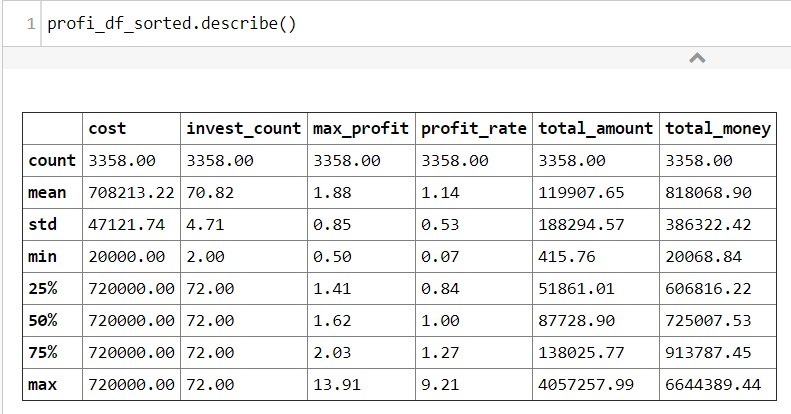

其改变定投时间的定投收益率的平均值以及中位数数据如下:

平均收益率达到了1.14-1=0.14=14%,也就是如果你在18年开始定投全市场股票,当前平均收益率是14%,不过中位数的收益率是1-1=0%,因为这两年股票大小票分化得太严重(24%的个股跌破2440的低点,指数涨41%),四分一分位的定投收益率为27%,到了中位数就为0%了。其定投收益率较2015年山顶定投也有了很大的区别。

今天就到这里吧,感觉文章太长了,本来还想把全市场的基金加进来比较的(不同时间点定投全市场所有基金),碍于篇幅原因,留在下一篇再写吧,敬请留意!

微信公众号:

可转债量化分析

而事实真的是这样吗?

笔者使用2015年6月12日上一轮全面牛市的高点5178点,作为定投的起始点。而定投标的股票为大A所有股票。

股票池为2015年6月12日没有停牌的股票,共 2415 只。使用的量化平台是优矿。

(没错,以前股票数就才两千多只,这几年股票数接近翻倍了)

def get_all_code(date):

'''

获取某天的股市运行的股票,排除停牌

'''

df=DataAPI.MktEqudAdjGet(secID=u"",ticker=u"",

tradeDate=date,

beginDate=u"",

endDate=u"",

isOpen="",

field=u"",

pandas="1")

df=df[df['turnoverValue']>0] # 停牌

return df['ticker'].tolist()

部分股票样本数据

接着从2015年6月12日开始定投,这里笔者按照一个月定投一次,也就是22个交易日定投一次。

每次定投金额10000元。定投到2021年3月28日。

如果定投当天遇到股票停牌,则顺势延续到复牌后继续定投。

这里定投采用净值法定投,为的是让数据更加准确。因为如果按照实际定投股票,10000元的金额可能连1手的茅台也买不进去,这里计算买入的份额为=10000元/股票股价, 比如茅台的股价是2000元,那么这里买入的份额就是5股,并没按照实际股票的1手来算。这样计算得到结果更加精准。

python计算代码如下:

1import time

2import datetime

3

4stock_profit_list=

5start=time.time()

6

7today=datetime.datetime.now().strftime('%Y-%m-%d')

8

9def get_trade_date():

10 df=DataAPI.TradeCalGet(exchangeCD=u"XSHG,XSHE",

11 beginDate=high_date,

12 endDate=today,isOpen=u"1",

13 field=u"",pandas="1")

14 return df['calendarDate'].tolist()

15

16def fixed_investment(code):

17 stock_profit_dict={}

18 stock_profit_dict['code']=code

19 df=DataAPI.MktEqudAdjGet(secID=u"",ticker=code,tradeDate=u'',beginDate=high_date,endDate=today,isOpen="1",field=u"",pandas="1")

20 total_amount=0

21 invest_count=0

22 every_invest_cash=10000

23 total_money_list=list()

24 last_date=None

25 for trade_date in trade_date_list_interval:

26 trade_df = df[df['tradeDate']==trade_date]

27 if len(trade_df)>0:

28 invest_count+=1

29 price=trade_df['closePrice'].iloc[0]

30 amount=every_invest_cash/price

31 cost=invest_count*every_invest_cash

32 profit=total_amount*price/cost

33 total_money_list.append(profit)

34 total_amount=total_amount+amount

35 total_money=price*total_amount

36 last_date=trade_date

37

38

39 stock_profit_dict['profit_rate']=profit

40 stock_profit_dict['last_date']=last_date

41 stock_profit_dict['invest_count']=invest_count

42 stock_profit_dict['total_amount']=total_amount

43 stock_profit_dict['total_money']=total_money

44 stock_profit_dict['profit_list']=total_money_list

45 stock_profit_dict['cost']=cost

46 return stock_profit_dict

47

48for code in target_codes:

49 profit_dict = fixed_investment(code)

50 stock_profit_list.append(profit_dict)

51

52print(time.time()-start)

最终得到的数据保存在stock_profit_list变量里面。在计算过程也记录里每一个股票当前一期定投阶段的阶段收益率,组合成一个列表。

为的是倒后镜看看,曾经的历史定投收益率,也可以看看曾经的历史定投收益率的最大值。便于和现在最后一期收益率的对比。

得到数据按照profit_rate收益率排个序:

profi_df_sorted = profit_df.sort_values(by='profit_rate',ascending=False)

得到下面的数据:

上面的股票熟悉不?基本都是年初那一批基金ikun们的抱团股。

定投收益率最高的是山西汾酒,收益率达到8.56,即856%,从股灾高点定投下来,到现在2021年3月28日,收益率是8倍!

其月K线如下:

牛气冲天的5年十倍股,股灾时山西汾酒的股价徘徊在21-26之间左右。如果股灾的时候采用一把梭,收益率是336/26=12.9 倍。

而采用定投方式的收益率也不差,8.56倍。

再继续看看定投收益排在倒数的

真是好家伙,亏得底裤都不见了。清一色的退市股,定投收益率基本在0.1以下,意味着投资了100元,最后就剩10元以下。

在前面计算的时候,特意加了一个数据列,定投期数和定投停止日期,也就是股票退市或者停牌导致无法交易的日子。

invest_count为定投期数,定投一次此值加1. last_date 为最后一个交易日期。倒数第一个国恒退,只交易1期,7月10日退市,等不来第2期的定投,不过也好,这样子只也不至于越陷越深。

国恒退日K

total_money 列是投资得到总金额,cost是投入的成本。投资期数越多,随着股价上涨,该金额会越高,而股价不断下跌,则该金额会越来越少。所以遇到国恒退这种股票,当期只投了10000元就无法继续投下去,还是运气比较好的。类似于止损操作了。

toal_money减去cost得到的是绝对收益。之前因为没有加这一列,可以通过以下公式计算得到:

profit_df['absolute_profit']=profit_df['total_money']-profit_df['cost']

按绝对收益计算,最多的还是前面那20位个股,赚最多的山西汾酒,129W的定投金额,盈利金额达到900W。

同样倒序排一下,绝对亏损最多的,肯定也是定投期数较多的。

[图片]

亏损最多的天夏退,目前还没有完全退市,定投了114期,总亏损金额达到100W,定投总金额是110W。额,只剩10W。

它的月K线是这样的。其跌到4元多的时候还放量了,可能一堆人冲进去抄底了,然后按亏损幅度,4元跌到0.22元,亏损幅度也是94.5%,这个亏损幅度其实和在山顶29元站岗的亏损率其实没什么区别了。高手死于抄底,呵呵。

接着看看上面所有股票的定投的平均收益率:

profi_df_sorted['profit_rate'].mean()得到的收益率的平均值为:1.043,减去本金1,收益为1.043-1=0.043,也就是4.3%个点。

换句话说,如果在股票高点5178点定投全市场股票,5年多来的最后收益率为4.3%.

中位数是0.87-1=-0.13,= -13%,中位数是亏损13%,定投金额约126W,亏损金额为14W。

看到这里,笔者想要表述的是,即使是定投也需要挑选一个好标的股票或者基金,也就是择股择时能力。

如果在一个垃圾股或者基金上定投,只会让你越陷越深,亏损越来越多。假如你在定投康得新或者乐视,定投了100期,投入了不少的金额和时间,突然暴雷,然后ST,那么你会继续定投下去吗?

另外,定投也需要一定的择时能力,比如在前春节前,基金抱团股热度不减,对于大部分没有择股能力的人来说,当时是应该止盈离场的。当然,如果倒后镜看,如果有能力抓取上面的大牛股,也不一定能够把上面的8倍收益落袋而安。

上面数据有一列max_profit,total_money/cost, 也就是定投期间,获得的最大收益率。按此列排序:

在定投期间,最大收益率的是ST中安,最大收益率是14.6-1=13.6倍。最后到这个月最终定投收益率是0.67,亏损状态,0.67-1=-0.37,亏损为-37%,绝对收益absolute_profit为-29W.

排在第4是是乐视退,定投期间最大收益max_profit达到10倍,最后如果坚持定投,是亏损93%的。

如果把定投时间放在2018年1月12日,那么得到的定投收益率排名前20名是这样的:

得到不一样的前20排名,定投收益率最高的是英科医疗,疫情手套涨了10倍的大牛股。而山西汾酒跌到第10,并且收益率也只有4倍左右。而茅台也没出现在前20的榜单上。

不同的定投时间,得到的是不一样的结果。当然择股能力强的大神,就不屑定投而采用一把梭了,大神向往的是英科医疗的一年十倍,而不是十年十倍(大V组合抱团,抱团基金的组合)。

其改变定投时间的定投收益率的平均值以及中位数数据如下:

平均收益率达到了1.14-1=0.14=14%,也就是如果你在18年开始定投全市场股票,当前平均收益率是14%,不过中位数的收益率是1-1=0%,因为这两年股票大小票分化得太严重(24%的个股跌破2440的低点,指数涨41%),四分一分位的定投收益率为27%,到了中位数就为0%了。其定投收益率较2015年山顶定投也有了很大的区别。

今天就到这里吧,感觉文章太长了,本来还想把全市场的基金加进来比较的(不同时间点定投全市场所有基金),碍于篇幅原因,留在下一篇再写吧,敬请留意!

微信公众号:

可转债量化分析